初めての新NISAで失敗しないお金の増やし方

ミドルシニア世代のあたなたへ、初めての新NISAで失敗しないお金の増やし方

![]()

<ミドルシニア世代(初心者)でも、新NISAで失敗しないお金の増やし方とは。>

- 昨年から、新NISAを始めた50代現役サラリーマンの私が、いろいろなHPや動画で学習して感じた所感や実体験をもとに記事をまとめました。是非、参考にしてい頂けたら幸いです。

- お金を寝かせているだけで資産が増えていく。(いかに心を落ち着かせるかが、失敗しないカギになる。)

広告

|

価格:1760円 |

![]()

![]() ※この書籍は、投資信託(新NISA)のバイブルに・・・とても参考になり、将来の夢と勇気が湧いてきます。

※この書籍は、投資信託(新NISA)のバイブルに・・・とても参考になり、将来の夢と勇気が湧いてきます。

第一章(私の実体験をもとにしたお得情報)

①証券会社口座を作るだけで、簡単にお金がもらえる方法。

- 証券会社選びの際に「自己アフィリエイト」で申し込む。(自己アフェリエイトとは、自分で商品やサービスを購入・利用することで報酬を受け取ることができるサービス)

- アフェリエイト会社のA8.netでセルフバック(自己アフェリエイト)を利用する。

- 具体的に説明すると、A8.netのメディア会員になりA8.net内サービスのセルフバック(自己アフェリエイト)に登録されている証券会社を選び、その証券会社で口座開設を申し込むだけで簡単に報奨金がもらえます。(運用資金を分散目的で、複数の証券会社口座を作るのも有りです。)

- ただし、証券口座を申し込む前の注意点として、申し込む前にGoogle Chromeの設定でCookieの受け入れ設定を「有効」にする必要があります。「A8.netでは、成果を反映するためにCookie(クッキー)という仕組みを利用しているためです。」

②株投資はプロでも失敗する、という「あるある」を払拭しリスクの小さい、投資信託(インデックスファンド)の銘柄を選ぶ。

- 銀行の円に投資(銀行預金)と比べて、2026年2月9日より銀行の預金金利は普通預金金利0.300%よりも高いリターンを期待できるのが投資信託(インデックスファンド)です。(有名書籍をもとに記事を作成しました。)

※インデックス投資において一番大切なことは、自分のリスク許容度を把握してその中で運用すること。(資産運用をする上で、どれくらいの損失だったら受け入れられるか。)

<有名書籍「お金は寝かせて増やしなさい【水瀬ケンイチ】」>が一番分かりやすい説明になります。

⇩

- 投資信託でちいさく始める。(個別で株を購入するより投資信託で沢山の種類を少しづつ持つ。)

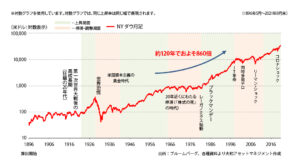

- インデックス投資という方法であまり手間をかけずに資産を増やしていく方法。(インデックスファンドの9割がアクティブファンドに勝つ。過去120年のデーターから実証されている)(毎月ひたすら一定額を投資する)

- 投資を始める前に家計を把握しよう。(毎月いくら投資に回せるか把握する。)

- 生活防衛資金を貯めておくこと。(もしもの時の生活資金をつくる。)

- 最悪の事態を想定しておく。「自分のリスク許容度を知ってその中で運用すること。)

- 投資のカギは資産配分。(どの投資先に、どれくらいの割合で分配するか決める。)

- 証券口座を開設しよう。(新登場の有料インデックスファンドを早めに取り扱うSBI証券や楽天証券がオススメ。証券会社によって取り扱うファンドが決まっている。)

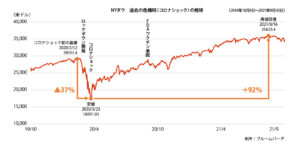

- 買ったら黙ってじっと待つ。(心を落ち着かせる方法として、NYダウのチャートを眺める。これを見れば1980年代から現在にかけて約120年間ずっと右肩上がりになってきているのが一目瞭然。また、株が暴落しても数か月または数年で復活してきている。)

第二章(新NISAの概要)

<新NISAとは>

①国の金融庁が作った長期/積立/分散投資の新制度で、株式や投資信託などの運用商品に投資することで、2026年2月9日より銀行の預金金利は普通預金金利0.300%、よりも高いリターンを期待できるのが投資信託です。

②通常の資産運用では、株式・投資信託の値上がり益(リターン)や配当金(分配金)に対して約20%の税金がかかりますが、NISA口座で運用した利益には税金がまったくかかりません!

③NISA口座の保有資産は、部分的に売却する(取り崩す)ことが可能です。毎月少しずつ取り崩す場合でも、ある程度まとまった金額を用意したい場合でも、必ずしも一括で売却する必要はなく、運用を継続しながら取り崩していくことができます。

第三章(新NISAの始め方)

①証券口座とNISA口座を同時に開設する

⇩

- SBI証券や楽天証券やauカブコム証券などの証券会社の一つに「証券口座とNISA口座」の両方を同時に申し込む。(両方の口座が開設するまでの期間が税務署がかかわるので1週間ぐらいかかります。)

<新NISAに対応している証券会社一覧(こちらをクリック)>※おすすめネット証券.com・・・こちらのサイトを参照しています。

②株式や投資信託などの銘柄株を買う

⇩

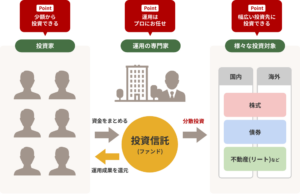

「投資信託」とは、投資家から集めた資金をひとつにまとめ、運用の専門家が株式や債券など様々な投資対象に分散して投資する金融商品で、少額の資金から資産運用を始めることができます。

※おすすめは、投資信託のインデックスファンドです。

- インデックスファンドとは、市場全体の動きを表す代表的な指数に連動した成果を目指す投資信託です。(代表的な指数として、日経平均、NYダウなどの株価指数があります。)

- インデックスファンドの最低投資額は100円から投資できます。

- インデックスファンドは複数の銘柄に自動的に分散投資されるため、個別銘柄のリスクを軽減できます。さらに、インデックスファンドの積立投資だと、購入タイミングを分散できて毎月自動的に投資を続けられ、価格変動のリスクも軽減できる。

通常、個人で分散投資をするとなると多くの資金が必要になるが、インデックスファンドなら簡単に少額で分散投資を行えます。こうしたインデックスファンド(分散投資)を安定的な資産運用をできる有効な選択肢の1つとして金融庁も紹介しています。

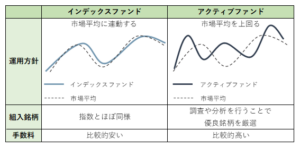

インデックスファンドとアクティブファンドの比較

- インデックスファンドとアクティブファンドの違い、インデックスファンド(分散型投資)は比較的低コストで効率的に市場平均のリターンが取れるという分かりやすさが特徴です。アクティブファンド(単位型投資)はファンドマネージャーと呼ばれる運用のプロフェッショナルが投資判断をして、企業取材等を通して様々な企業を調査・分析することで組入銘柄を決定しています。

以下の表は投資信託の「商品分類」になります。

<人気のあるインデックス銘柄>

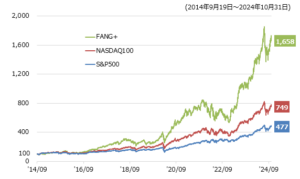

米国株価指数のパフォーマンス比較。S&P500とNASDAQ100・FANG+のチャート比較

インデックス銘柄4選ーFANG+・NASDAQ100・S&P500・全世界株式(オール・カントリー)

- iFreeNEXT FANG+インデックス(2024-12-27時点→基準単価73,566円,総資産4,137億円,1年リターン+52.57%)、世界が注目する米国の株式市場を牽引する成長著しいテクノロジー分野の中でも選りすぐりの精鋭企業米国企業10銘柄に均等投資するインデックスです。

- iFreeNEXT NASDAQ100インデックス(2024-12-27時点→基準単価41,012円,総資産1,703億円,1年リターン+33.21%)、米国のナスダック市場に上場している金融を除く時価総額上位100銘柄に均等投資するインデックスです。

- eMAXIS Slim米国株式(S&P500)(2024-12-27時点→基準単価34,561円,総資産6兆5,548億円,1年リターン+36.65%)、ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄の時価総額を元に算出され500銘柄に均等投資するインデックスです。

- eMAXIS Slim全世界株式(オール・カントリー)(2024-12-27時点→基準単価27,876円,総資産5兆1,344億円,1年リターン+29.13%)、MSCI社が開発した株価指数であるMSCIオール・カントリー・ワールド・インデックスです。日本を含む先進国と新興国の約3,000銘柄の大型株と中型株で構成されており均等投資するインデックスです。

※あなたのインデックス投資を応援する「my INDEX]・・・こちらのサイトを参照しています。

⇩

<日経平均株価>

データ日 : 2024年11月末時点

リターン : 配当なし

通 貨 : 円ベース

| 累積 | 年率平均 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 年初来 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | |

| リターン (%) | +14.2 | -1.1 | -0.7 | +14.1 | +10 | +9.7 | +7.8 | +9.6 | +6.3 | +2.2 |

| リスク (%) | 9.8 | 5.1 | 5.9 | 14 | 15.1 | 16.6 | 16.3 | 17.3 | 18.3 | 18.8 |

| シャープレシオ | 1.4 | -0.2 | -0.1 | 1 | 0.7 | 0.6 | 0.5 | 0.6 | 0.3 | 0.1 |

| 100円 投資 | 114 | 99 | 99 | 114 | 133 | 159 | 212 | 396 | 340 | 194 |

<ダウ平均 (円)-米国株式>

データ日 : 2024年11月末時点

リターン : 配当なし

通 貨 : 円ベース (当サイトにて独自に円換算)

| 累積 | 年率平均 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 年初来 | 3か月 | 6か月 | 1年 | 3年 | 5年 | 10年 | 15年 | 20年 | 30年 | |

| リターン (%) | +23.6 | +13.9 | +11.2 | +28.2 | +19.9 | +17.1 | +12.3 | +14.4 | +9.6 | +10.2 |

| リスク (%) | 9.2 | 4.8 | 10.5 | 12.2 | 15 | 17.4 | 17.2 | 17.2 | 17.6 | 18.1 |

| シャープレシオ | 2.6 | 2.9 | 1.1 | 2.3 | 1.3 | 1 | 0.7 | 0.8 | 0.5 | 0.6 |

| 100円 投資 | 124 | 114 | 111 | 128 | 172 | 220 | 319 | 753 | 628 | 1822 |

10年平均リターンの、日経平均株価の9.7%(およそ10%)を使って下記にある「積み立てシュミレーター」を試してみて下さい。(ちなみに、FANG+やNASDAQ100だとリターン指数20%も夢ではないかも。)・・・銀行の預金金利は普通預金金利0.020%です。

↓ ↓ ↓

積み立てシュミレーター(こちらをクリック)※金融庁・・・こちらのサイトを参照しています。

第四章(証券会社口座を作るだけで、簡単にお金がもらえる方法・・・詳細情報)

※A8.net・・・こちらのサイトを参照しています。

<成功報酬CP金額情報>

- 楽天証券の(口座開設)成功報酬4200円(2026/01/01〜2026/02/28キャンペーン期間中)

- SBI証券の(口座開設)成功報酬)3750円(2026/02/01〜2026/02/28キャンペーン期間中)

- 三菱UFJ eスマート証券(旧:auカブコム証券)(口座開設)成功報酬10,000円(キャンペーン期間-無期限)

②アフィリエイトとは、インターネットにおける「成果報酬型の広告」のことです。

Webサイト(ホームページ)やブログ、SNSなどのメディアを持つ運営者が、自分のサイトに企業の広告を掲載し、サイト訪問者がその広告から商品購入やサービスを利用すると、メディア運営者に報酬が発生します。

※注意点ーセルフバックを利用する前に、必ず、ご利用のブラウザ(Google Chromeなど)のCookie(クッキー)の設定を「Cookieを許可」に変更しましょう!(A8.netでは、成果を反映するためにCookie(クッキー)という仕組みを利用しているため、Cookieの受け入れ設定を「有効」にする必要があります。)

A8.netではCookieを利用しております。本人申込・セルフバックを行う場合は必ず「Cookieを許可」にしているかご確認ください。(こちらをクリック)※A8.net・・・こちらのサイトを参照しています。

※ここまで回覧して頂いたあなたは、いかにインデックスファンド(分散型投資)が株式投資の中で「リスク」が小さく「リターン」が銀行の普通預金金利の0.300%と比べるとしっかり有るものだと、分かったと思います。あとは、10年15年と長期で資金運用をすればする程、失敗しないお金の増やし方に近づけます。

あなたが、どれだけ我慢して株を売らずに長期運用できるかが、大きな「カギ」になります。